邮储银行回归A股获银保监批复 拟发59亿股

2019-06-13 19:53:58 信息来源:发布者:艾森新闻网点击量:

晚间重磅:邮储银行(4.65 -0.64%)即将登陆A股!

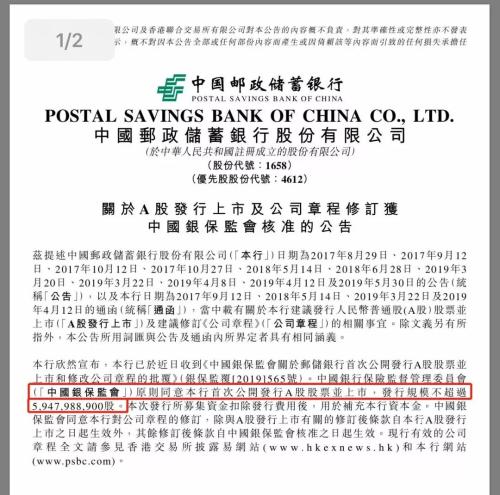

中国邮政储蓄银行股份有限公司(下称邮储银行,1658.HK)12日晚间公告称,该行已于近日收到银保监会批复,原则同意该行首次公开发行A股股票并上市,发行规模不超过59.48亿股。本次发行所募集资金扣除发行费用后,用于补充本行资本金。

邮储银行港股6月12日收盘报收4.35港元/股。市场人士粗略估算,邮储银行此次登陆A股募集资金料超200亿元,有望竞争年度最大IPO。

再战A股“王者归来”

六家国有大行,邮储银行是最后“入队”的,但其在资本市场实力不容小觑。

2016年9月28日,邮储银行在香港联交所主板上市,集资566.27亿港元(约合488.16亿元人民币),占经扩大后已发行总股本约15%,市值约达3254.4亿元。

邮储银行在香港联交所主板上市的“动静”,创下了彼时近两年来全球最大IPO、六年来H股最大的IPO纪录,完成“股改—引战—上市”三步走改革路线图。

当时该IPO获得了瑞银、摩根大通、淡马锡、中国人寿(26.80 +0.04%,诊股)(15.96 -6.67%)、蚂蚁金服、腾讯、索罗斯基金等知名机构投资方的支持。“超人”李嘉诚彼时表示,对邮储银行有“绝对信心”。

对于回归A股,邮储银行已是再战。

2017年8月29日,邮储银行在港交所发布公告称,拟申请在A股发行数量不超过51.72亿股,且不包括根据超额配售权可能发行的任何股份,每股面值1元人民币,拟上市地点为上交所,所募资金将全部用于充实资本金。申请A股上市的议案已经获得董事会会议通过,将提请2017年第二次临时股东大会、2017年第二次内资股类别股东大会及2017年第二次H股类别股东大会及证监会审议批准。

进入2019年,邮储银行新掌门张金良对于回归A股可谓相当积极。

今年3月末,中国邮政储蓄银行董事长张金良在该行2018年度业绩发布会上表示,邮储银行目前正在积极有序推进A股的IPO工作,并称这将有利于进一步完善公司治理体系,打通境内外资本市场,增强抵御风险能力,为未来业务发展提供强大支撑。

机构坚定看好

投资者料“买账”

截至6月12日晚发稿时,中国证券报记者在证监会披露的申请首次公开发行股票企业基本信息情况中,尚未查询到邮储银行的相关信息。

不过在这之前,各路券商研究机构,已纷纷对邮储银行给出“增持”评级。

中泰证券银行业首席分析师戴志锋认为,邮储银行此时再战A股,一是补充资本,二是增加这家大行的国内知名度。对于市场是否会“买账”,戴志锋认为,市场会对积极对国有大行买账。

图片来源:慧博投研资讯

天风证券(10.10 +4.99%,诊股)认为,邮储银行拥有坚实且广阔的客户基础,零售特色鲜明,资产质量优异,盈利能力有望明显提升。邮储银行为资产质量优异的零售大行,业绩有望保持较快增长,2018年分红比例大幅提升至30%,但考虑到银行H股股价普遍较每股净资产折价,给予0.9倍19PB目标估值,即5.20元/股,对应6.08港元/股(汇率1RMB=1.17HKD),维持增持评级。

国泰君安(16.61 +0.67%,诊股)(16.44 -0.84%)认为,邮储银行拥有扎实且独特的零售业务基础,尚是一块未被充分挖掘的璞玉,新管理层年富力强,通过优化资产配置、科技赋能、提升运营效率,未来有望成为中国零售银行的生力军。

招银国际认为,邮储银行估值依然有吸引力。邮储银行目前的估值为0.68倍2019年预测市帐率,低于其历史平均的0.79倍及H股中国上市银行平均的0.74倍。邮储银行应该较同业享有估值溢价,因为其具备更强的零售优势及更强的风险抵补能力来抵御宏观经济的下行风险。

资产规模首破10万亿元

邮储银行4月25日公布的2019年一季报显示,一季度,邮储银行拨备前利润319.55亿元,同比增长14.39%;归属股东净利润185.20亿元,同比增长12.21%。截至2019年3月末,不良率0.83%,较上年末下降0.03个百分点;拨备覆盖率363.17%,较上年末提升16.37个百分点。

一季报显示,截至2019年3月末,邮储银行资产规模首次突破10万亿元,达到10.14万亿元,较上年末增长6.59%。负债规模突破9.5万亿元,达到9.65万亿元,较上年末增长6.74%。其中,存款余额9.14万亿元,较上年末增长5.97%;存款占总负债比重为94.74%。贷款余额4.53万亿元,较上年末增长6.01%。

截至2019年3月末,邮储银行不良率仅为0.83%,较上年末下降0.03个百分点,领先同业;拨备覆盖率363.17%,较上年末进一步提升16.37个百分点。邮储银行核心一级资本充足率、一级资本充足率和资本充足率分别为9.61%、10.66%和13.44%,均满足监管要求,较强的抵御风险能力为业务发展提供了有力支撑。

邮储银行IPO大事记

2016年9月28日,邮储银行登陆H股,募集资金566.27亿港元(约合488.16亿元人民币),占经扩大后已发行总股本约15%,市值约达3254.4亿元。创下了彼时近两年来全球最大IPO、六年来H股最大的IPO纪录,完成“股改—引战—上市”三步走改革路线图。

2017年8月29日晚间,邮储银行在港交所发布公告称,拟申请在A股发行数量不超过51.72亿股,且不包括根据超额配售权可能发行的任何股份,每股面值1元人民币,拟上市地点为上交所。

2019年6月12日晚间,邮储银行在港交所发布公告称,该行已于近日收到《中国银保监会关于邮储银行首次公开发行A股股票并上市和修改公司章程的批复》。中国银行(3.73 +0.00%,诊股)(3.26 -0.31%)保险监督管理委员会原则同意该行首次公开发行A股股票并上市,发行规模不超过5,947,988,900股。本次发行所募集资金扣除发行费用后,用于补充资本金。