MSCI最新纳入235只A股(完整名单)

2018-04-24 19:18:13 信息来源:策略李立峰与行业配置发布者:isen点击量:

主要观点

一、A股正式纳入MSCI在即,随着沪深股通扩大额度,A股入摩进度或超预期,有可能在6月一次性实施按照5%比例纳入。2017年6月MSCI宣布的A股纳入方案为两步纳入:2018年6月纳入比例为2.5%,9月上调至5%;这一方案是基于此前沪深股通每日130亿额度限制。近日证监会公告,自2018年5月1日起,沪深股通每日额度均由130亿元上调至520亿元。这一方面是落实金融领域对外开放,另一方面也回应和满足了MSCI将A股纳入方案两步实施修改为一次性实施的前提要求,A股有望在6月份按5%一次性实施纳入,这是A股入摩可能存在超预期的部分。

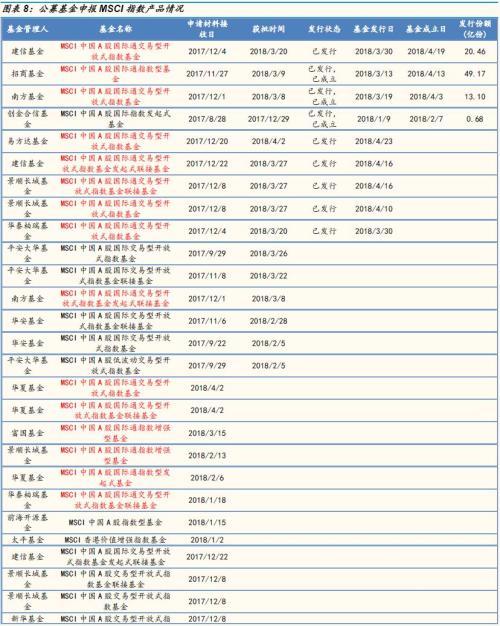

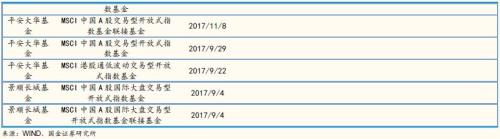

二、公募基金密集申报MSCI相关产品,布局积极。2017年6月宣布A股纳入MSCI后,国内公募基金陆续布局MSCI相关产品,截至目前共有14家基金上报了合计32个MSCI产品,共有15个是MSCI中国A股国际通指数基金,其中8只已发行,招商基金、南方基金、建信基金目前已完成发行,发行规模分别为49.17、13.10、20.46亿份。

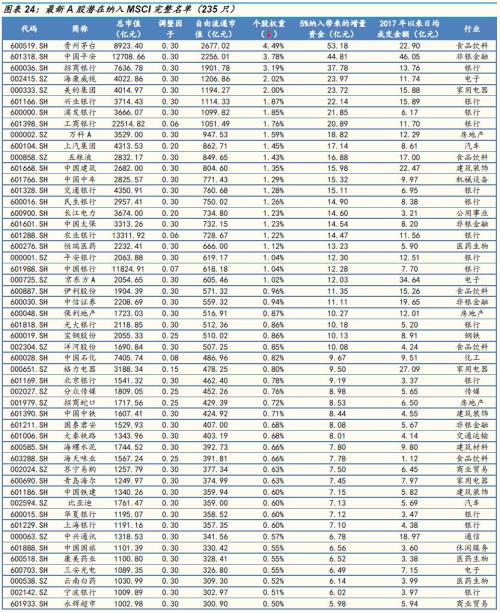

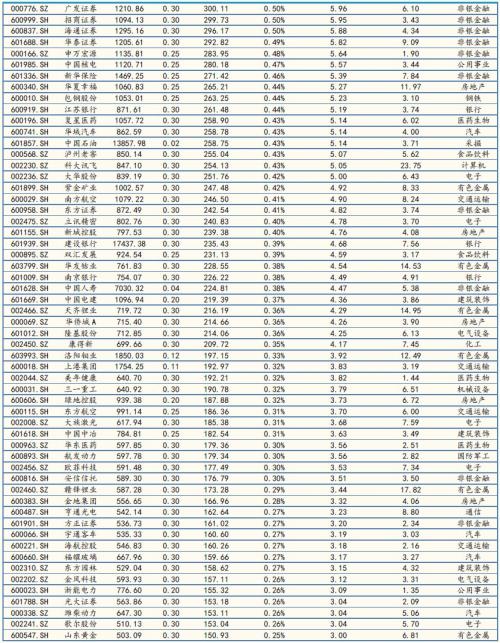

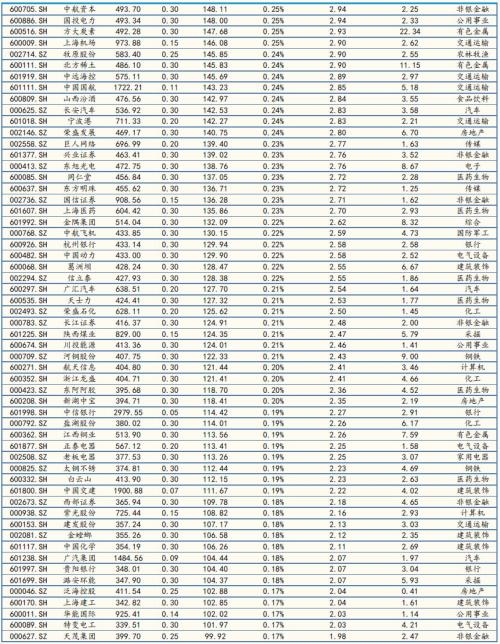

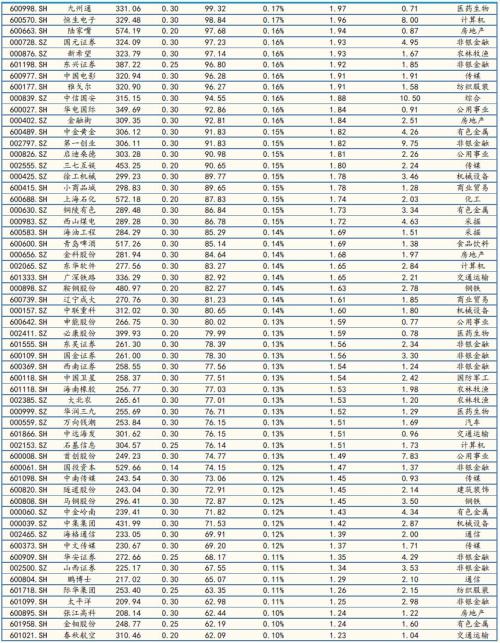

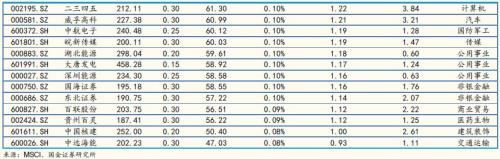

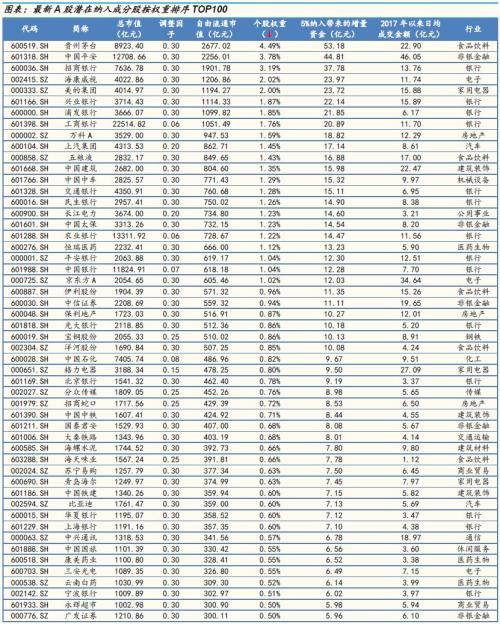

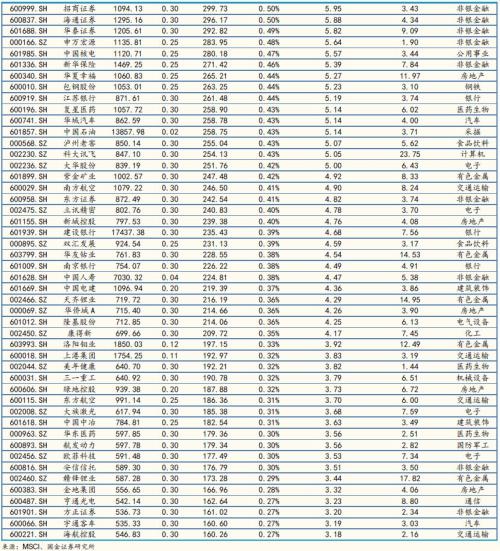

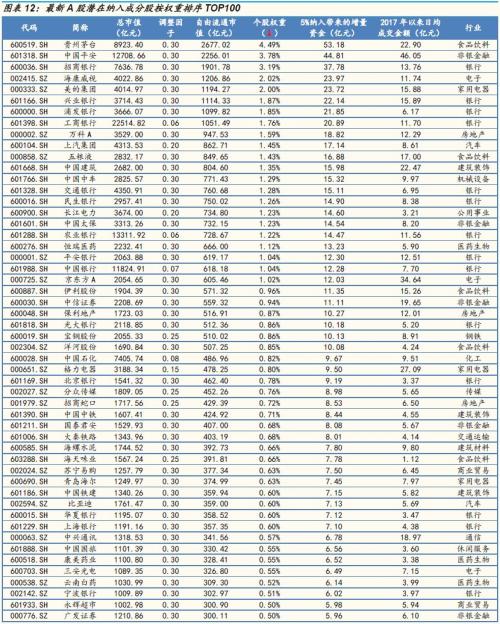

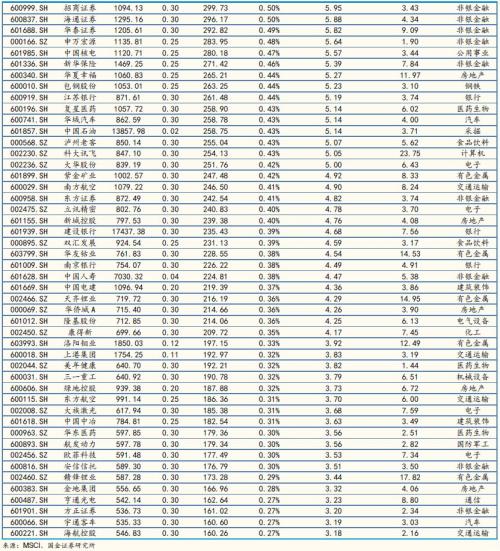

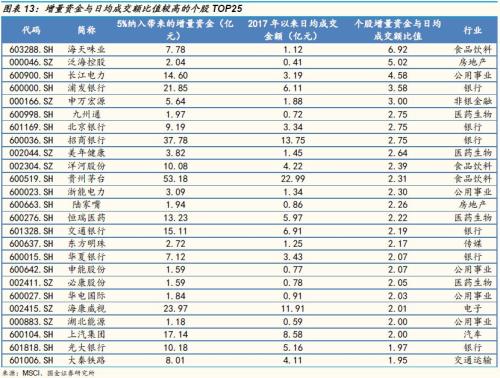

三、MSCI公布的潜在纳入成分股最新为235只,权重较大的有贵州茅台(689.88 +2.35%,诊股)、中国平安(66.56 +2.42%,诊股)、招商银行(28.86 +2.01%,诊股)、海康威视(39.68 +1.54%,诊股)、美的集团(53.55 +2.88%,诊股)等。今年3月MSCI公布了最新的纳入成分股,共235只,权重较大的个股包括贵州茅台(4.49%)、中国平安(3.78%)、招商银行(3.19%)、海康威视(2.02%)、美的集团(2.00%)等。另外,从个股增量资金与其日均成交额比值角度来看,比值较大的个股有海天味业(62.47 +1.46%,诊股)(6.92)、泛海控股(7.28 +0.69%,诊股)(5.02)、长江电力(16.20 +0.37%,诊股)(4.58)、浦发银行(11.78 +1.55%,诊股)(3.58)、申万宏源(4.73 +1.72%,诊股)(3.00)等。

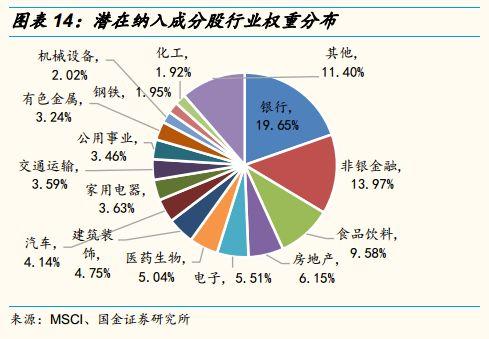

四、行业方面,潜在纳入成分股主要集中在大金融(33.62%)和大消费板块(24.46%)。从一级行业来看,潜在纳入成分股主要集中在银行(19.65%)、非银金融(13.97%)、食品饮料(9.58%)、房地产(6.15%)、电子(5.51%)、医药生物(5.04%)等。

五、按5%纳入的增量资金约1184亿元人民币,短期提振风险偏好,长期促进A股国际化。若按照纳入比例为5%测算,A股纳入MSCI带来的增量资金约174亿美元,折合人民币约1184亿元。短期来看,A股纳入MSCI的增量资金规模不大,但应重视A股正式纳入MSCI事件对市场风险偏好的正面影响;长期来看,A股纳入MSCI将促进A股国际化,改善A股投资者结构,倒逼市场制度和规则的进一步成熟完善等。

六、投资建议:

1)板块方面,重视潜在纳入MSCI中权重较大的“金融、消费类”行业。潜在纳入MSCI的成分股主要集中在“消费、金融”等板块,未来增量资金(特别是被动指数基金)将主要流入消费和金融板块。

2)外资机构配置A股,聚焦“稀缺、绩优、具备超级品牌价值”的公司,关注“超级品牌指数”。考虑到外资(特别是主动性配置资金)的投资偏好,我们认为应主要聚焦“稀缺、绩优、具备超级品牌价值”的公司,市场将给予“超级品牌概念股”一定的估值溢价。

风险提示:A股纳入MSCI进程不及预期,增量资金规模不及预期;国内市场剧烈波动,影响海外资金配置;海外资本市场剧烈波动、海外黑天鹅事件等其他风险等。

注:文后附A股潜在纳入MSCI完整名单(235只)

报告正文

一、A股纳入MSCI进度或超预期

A股正式纳入MSCI在即,原方案计划在6月1日和9月3日分两步完成5%纳入比例。2017年6月,A股四次闯关MSCI终获“准入证”,计划在今年6月和9月分两步纳入MSCI新兴市场指数和MSCI全球指数,正式纳入时间日益临近。去年6月公布的纳入方案为分两步:第一步,在5月半年度指数评审后A股正式纳入,纳入比例为2.5%;第二步,在8月季度指数评审后,纳入比例上调至5%,完成A股首次纳入。5月半年度指数评审时间为5月14日,生效期为6月1日;8月季度指数评审时间为8月13日,生效日期为9月3日。

沪深股通扩大额度,A股入摩进度或超预期,有可能在6月一次性实施按照5%比例纳入。MSCI原定的两步纳入方案是基于此前沪深股通每日130亿额度限制,同时MSCI曾表示,“倘若在此预定的纳入日期之前沪股通和深股通的每日额度被取消或者大幅度提高,MSCI不排除将此纳入计划修改为一次性实施的方案”。近日,证监会和香港证监会联合公告,自2018年5月1日起,沪深股通每日额度均由人民币130亿元上调至人民币520亿元,港股通每日额度由人民币105亿元上调至人民币420亿元,均扩大为原来的4倍。沪深股通额度扩大有助于确保A股顺利入摩,A股纳入MSCI有可能在6月份一次性实施5%纳入。

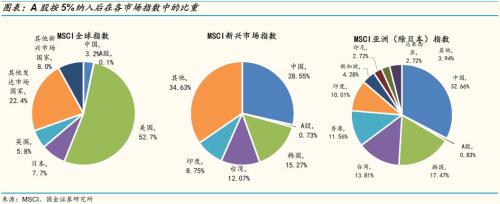

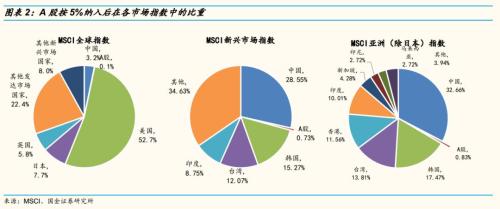

若按照5%的纳入比例,则A股正式纳入MSCI后,在MSCI全球指数、MSCI新兴市场指数、MSCI亚洲(除日本)指数中占比分别为0.1%、0.73%、0.83%。

二、A股纳入MSCI最新进展

2.1 MSCI持续推进A股纳入事宜

2017年6月宣布A股纳入MSCI后,明晟公司在不断推进A股纳入事宜,主要涉及指数发布与变更、指数调整实施方案等。最新进展来看,今年3月10日,MSCI宣布从5月的指数半年度审议时起,将A股、B股纳入MSCI新兴市场50指数、MSCI中国50指数和MSCI中国外资自由投资指数;3月14日,MSCI发布了12个新中国指数,其中包括3只全部A股指数、3只大盘股指数、4只中盘股指数、2只中小盘股指数。

2.2 中国进一步对外开放助力A股入摩

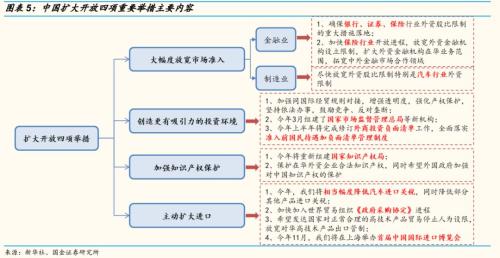

改革开放进入新阶段。2018年4月10日,习主席应邀出席博鳌论坛开幕式并发表主旨演讲,高度肯定了我国改革开放40年的成果,把改革开放称为中国的第二次革命,提出中国经济的较快增长很大程度上源于“改革开放40周年里所释放的制度红利”,未来将继续走改革开放之路,坚持改革开放不动摇;并明确指出“中国开放的大门不会关闭,只会越开越大”,宣布了扩大开放的四项重要举措,同时指出“这些对外开放重大举措,我们将尽快使之落地,宜早不宜迟,宜快不宜慢”,表明我国改革开放进入新阶段,预计未来开放力度将进一步加大,落地节奏也有望加速。

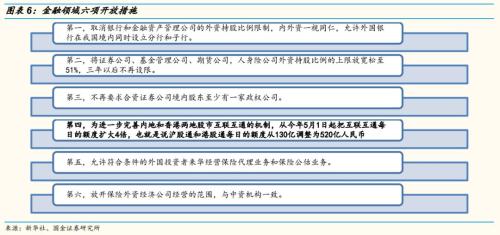

金融领域对外开放措施加速落地。习主席提出的扩大开放四项举措之一为“放宽市场准入,提高行业效率和竞争力”,在服务业特别是金融业方面,去年年底宣布的放宽银行、证券、保险行业外资股比限制的重大措施要确保落地,同时要加大开放力度,加快保险行业开放进程,放宽外资金融机构设立限制,扩大外资金融机构在华业务范围,拓宽中外金融市场合作领域等。随后在“货币政策的正常化”分论坛上,易纲行长宣布了金融领域六项开放措施,并明确表明在未来几个月就会落实,其中包括扩大互联互通额度。可以看到,金融领域对外开放迈出实质性步伐,各项措施将加速落地。

扩大互联互通额度,助力A股入摩,有望促使A股在6月一次性完成5%纳入。扩大互联互通额度是在金融领域贯彻对外开放“宜早不宜迟,宜快不宜慢”的精神, 将从5月起实行。在MSCI指数调整日前后,外资调整组合、配置A股需求集中,A股交投或有急增,当前额度较小无法充分满足其额度需求,本次扩大额度有利于提升交易的流畅度和确定性,确保A股按时顺利入摩。另外,自互联互通开通以来,互联互通每日额度基本不会用尽,且使用额度占比偏小;因此,本次扩大额度一方面是落实金融领域对外开放,另一方面也回应和满足了MSCI将A股纳入方案两步实施修改为一次性实施的前提要求。在此基础上,A股有望在6月份按5%一次性实施纳入,这是A股入摩可能存在超预期的部分。

2.3 国内公募积极布局MSCI

公募基金密集申报MSCI相关产品,布局积极。2017年6月宣布A股纳入MSCI后,国内公募基金陆续展开MSCI相关产品布局,截至目前共有14家基金公司上报了共30个产品,其中有8家公募申报了共13个MSCI中国A股国际通指数基金产品,均追踪MSCI中国A股国际通指数(MSCI China A Inclusion Index),该指数由将要纳入MSCI的成分股构成。在13个MSCI中国A股国际通指数基金产品中,已有9只基金获批,其中8只已发行,并有2只已完成发行,这2只基金共发行62.27亿份。

招商基金和南方基金先后成立MSCI中国A股国际通指数基金产品。MSCI宣布纳入A股后,国内共有3家基金公司发行完毕并成立了MSCI相关基金产品,均为被动指数基金,采用完全复制法进行投资;其中招商基金和南方基金发行的基金产品均追踪MSCI中国A股国际通指数,南方基金在4月3日率先完成发行后成立,共发行13.10亿份;招商基金紧随其后,于4月13日成立,共发行49.17亿份。

三、A股“入摩”潜在纳入成分股

3.1 A股纳入MSCI成分股筛选方法

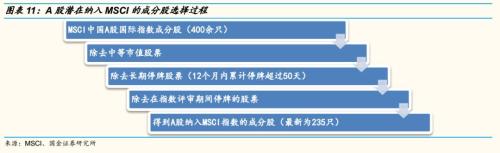

A股纳入MSCI的成分股筛选自MSCI中国A股国际指数。MSCI中国A股国际指数是将世界各地上市的全部中国股票按自由流通市值进行排名,取前85%,再从中选出A股市场上市股票部分,最终形成该指数的成份股。而最终纳入MSCI的成分股就是在MSCI中国A股国际指数的基础上进一步筛选得到的。

从中国A股国际指数中筛选出纳入成分股的过程为:排除中型市值个股、无法通过互联互通购买的大市值股票、长期停牌股票(12个月内累计停牌超过50天)以及在指数审核期间停牌的股票,剩下的大盘股将作为纳入成分股。通过上述筛选方法,2017年6月的纳入方案为222只成分股,根据MSCI在3月披露的最新数据,潜在纳入成分股共有235只。

3.2 A股潜在纳入MSCI成分股

MSCI公布的潜在纳入成分股最新为235只,构成MSCI中国A股国际通指数,权重较大的包括贵州茅台、中国平安、招商银行、海康威视、美的集团等。根据前述筛选规则选出的潜在纳入MSCI成分股,组成了MSCI中国A股大盘暂行指数、MSCI中国A股国际通指数,这两个指数成分一致;待A股正式纳入MSCI后,MSCI中国A股大盘暂行指数将停止使用,此后以MSCI中国A股国际通指数为准。今年3月MSCI公布了最新的纳入成分股,共235只,权重较大的个股包括贵州茅台、中国平安、招商银行、海康威视、美的集团、兴业银行(16.44 +1.73%,诊股)、浦发银行、工商银行(6.08 +1.00%,诊股)等。具体见下表:

个股增量资金与个股日均成交金额比值较大的个股有海天味业、泛海控股、长江电力、浦发银行、申万宏源等。将个股增量资金与个股日均成交金额对比,若增量资金与日均成交金额比值较大,则A股正式纳入时,个股受到增量资金的影响也相对更大。个股增量资金与日均成交金额比值较大的个股包括海天味业、泛海控股、长江电力、浦发银行、申万宏源、九州通(18.16 +1.57%,诊股)、招商银行、北京银行(6.84 +1.48%,诊股)、美年健康(26.70 +2.85%,诊股)等。具体见下表:

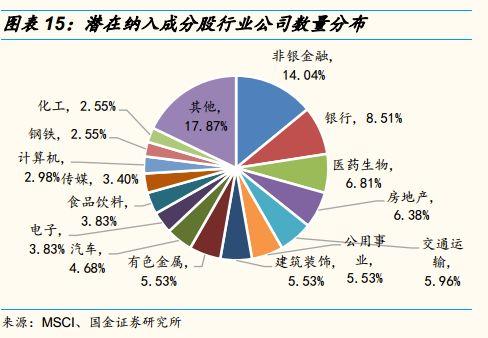

3.3 A股潜在纳入成分股集中在“大金融、大消费”板块 按照2018年3月公布的最新名单,潜在纳入成分股主要集中在大金融(33.62%)和大消费板块(24.46%)。按照申万一级行业排序,权重较高的行业有:银行(19.65%)、非银金融(13.97%)、食品饮料(9.58%)、 房地产(6.15%)、电子(5.51%)、医药生物(5.04%)等。

从板块增量资金与日均成交金额比值角度来看,受MSCI增量资金影响较大的行业有银行、食品饮料、非银金融、家电、房地产等。将板块增量资金与板块日均成交金额对比,若增量资金与日均成交金额比值较大,则板块受到A股纳入MSCI带来的增量资金影响也较大。板块增量资金与日均成交金额比值较大的有银行(1.50)、食品饮料(0.80)、非银金融(0.70)、家电(0.41)、房地产(0.39)等。

四、A股“入摩”增量资金测算及影响

4.1 A股纳入MSCI带来的增量资金测算

短期增量资金约1184亿元人民币。若按照一次性纳入5%测算(大概率),根据A股在MSCI中国指数、MSCI亚洲(除日本)指数、MSCI新兴市场指数、MSCI全球指数中占比,及对应的追踪指数的资金量,可以计算出这四个市场为A股带来约174亿美元的增量资金,折合人民币约1184亿元;分两步实施的每一步将带来87亿美元(592亿人民币)。若将来A股按照100%纳入,则总体将带来3000亿美元的增量资金,约2万亿人民币。

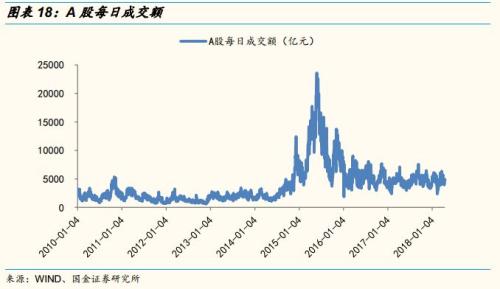

4.2 A股纳入MSCI短期和长期影响

短期来看,A股纳入MSCI的增量资金规模不大,但应重视A股正式纳入MSCI事件对市场风险偏好的正面影响。短期静态测算,本次A股纳入MSCI带来的增量资金规模约1184亿人民币,相较A股日均交易量占比不大,但增量资金入场对个股交易额和股价的影响值得关注;此外,更应重视A股纳入MSCI事件的积极象征意义,以及其对市场情绪偏正面的影响、对市场风险偏好的提振作用。

长期来看,A股纳入MSCI将促进A股国际化,改善A股投资者结构,倒逼市场制度和规则的进一步成熟完善,推进衍生品市场发展,提高人民币国际地位等。目前A股投资者结构中,散户占比较大而机构投资者比例较小;A股纳入MSCI新兴市场指数,国外机构投资者将更广泛地参与到A股市场,一方面促进A股的国际化,另一方面提高A股机构投资者的比例,改善投资者结构,倒逼市场制度和规则的进一步成熟完善等。此外,A股纳入MSCI将推动全球资金对中国资产的配置,从而能够推动人民币国际化,并进一步提高人民币的国际地位。

4.3 台湾和韩国股市纳入MSCI经验借鉴

纳入历程:渐进性纳入MSCI,从最初部分纳入到完全纳入历时5-10年。

1)台湾:于1996年首次纳入新兴市场指数,比例为50%,而直到2005年才被全部纳入,历时9年。在此过程中,台湾市场伴随着资本市场的逐步开放,从允许境外投资者通过ADR和信托投资台湾股票市场,到最终取消QFII配额制度。

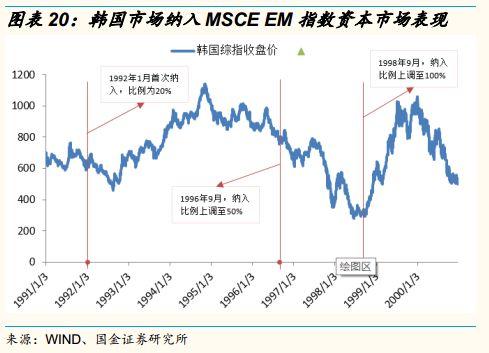

2)韩国:1992年首次被纳入新兴市场指数,初始纳入比例为20%。在这之后的6年中,随着韩国资本市场进一步开放,韩国市场比重在1996年上调至50%,在1998年最终上调至100%。在这个过程中,韩国资本管制的放松加速了其在MSCI新兴市场指数中比重的上调,同时纳入比重的上调也反过来推动了韩国资本市场的开放,二者形成正循环。

纳入影响:短期对风险偏好有一定的提振作用,长期推动国际资金在本国市场的配置。

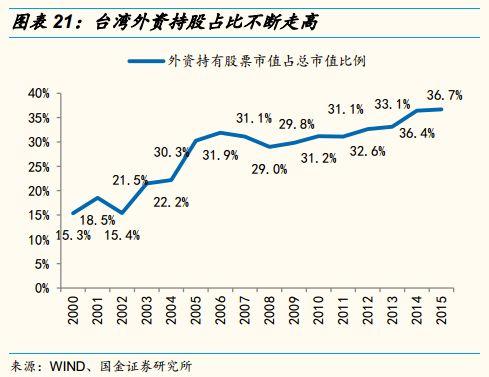

1)台湾:从1996年4月2日首次传出台股将纳入MSCI新兴市场指数到9月3日正式纳入,台湾股市出现一波上涨,涨幅为20.9%;1996年首次纳入和2005年全部纳入后,台湾股市均出现了一波上涨。台湾市场纳入MSCI EM指数短期来看对市场有提振作用。长期来看,台湾市场纳入MSCI推动了国际资金配置台湾市场。从台湾市场纳入MSCI以来,外资持股市值占总市值比例从2000年来逐步提高,2015年达到36.7%,是2000年的1.4倍。

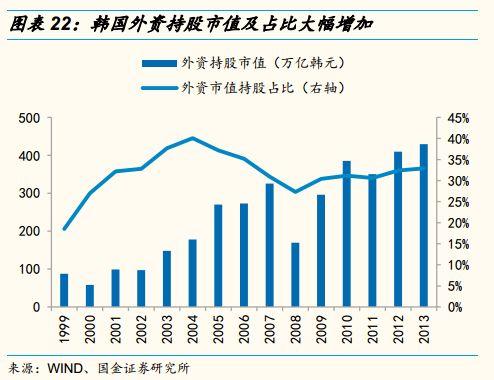

2)韩国:1992年初始纳入和1996年、1998年比重调整这三个节点中,前两次1个月内最大涨幅分别达7.1%、4.3%;1998年由于韩国股市处于牛市,纳入效应不确定。长期来看,韩国市场纳入MSCI EM指数推动了海外投资者增加对韩国股市的配置,外资持股市值占比从1999年起不断提升,从1999年的18.5%上升至2013年的32.9%。

五、投资建议:重视“金融、消费”板块,聚焦超级品牌价值标的

板块方面,重视潜在纳入MSCI中权重较大的“金融、消费类”行业。潜在纳入MSCI的成分股均为大盘蓝筹股,主要集中在“消费、金融”等板块,金融占比33.62%,消费类占比24.46%。未来正式纳入后增量资金,特别是追踪MSCI指数的被动指数基金,也将主要流入消费和金融板块,包括银行、食品饮料、非银金融、家用电器、房地产等行业,按5%比例纳入的增量资金规模分别为232.60亿、113.45亿、165.35亿、42.92亿、72.85亿。

外资机构配置A股,聚焦“稀缺、绩优、具备超级品牌价值”的公司。A股纳入MSCI将加快A股国际化进程,提升A股国际配置价值,外资将持续进入A股市场。考虑到外资(特别是主动性配置资金)的投资偏好,也即具有稀缺性、企业盈利能力较好、估值合理等,我们认为在潜在纳入的这些成分股中,应主要聚焦“稀缺、绩优、具备超级品牌价值”的公司。所谓“超级品牌” ,是指白马股里面的一线龙头,且具有稀缺性和品牌价值,比如贵州茅台,在同样的品质情况下有更大的定价权,因此市场给予“超级品牌概念股”一定的估值溢价。

关注“超级品牌指数”。目前市场已有第三方编制的“超级品牌指数”,当前共包含21只个股,主要集中在消费领域,如“贵州茅台、上汽集团(31.96 +1.69%,诊股)、美的集团、格力电器(50.19 +0.95%,诊股)、五粮液(72.43 +3.93%,诊股)”等。

风险提示:

1)A股纳入MSCI进程不及预期,增量资金规模不及预期;

2)国内市场剧烈波动,影响海外资金对股票市场配置;

3)海外资本市场剧烈波动、海外黑天鹅事件等其他风险等。

附:A股潜在纳入MSCI完整名单(235只)