A股破净阵营再度扩容 破净个股数量已远超熔断低点

2018-06-03 22:55:54 信息来源:券商中国 发布者:isen点击量:

A股破净阵营再度扩容,破净个股数量已远超熔断低点。

据券商中国记者统计,截至6月1日,两市破净个股达到115只,超过2017年底部3016.53 点(2017年5月11日)的36只,也超过了熔断底部2638.30 (2016年1月27日)的53只。

这意味着,当前的破净股数已比2016年熔断底部要多出116.98%。

此外,在5月11日时,券商中国记者统计的破净股还只有82只,仅经过约20天就增加了33只,可见近期个股的下跌速度之外。

就行业分布来看,银行股依然是破净主力军,其次破净较多的行业包括房地产、公用事业、交通运输和采掘。

此外,上周备受关注的首只破净券商股海通证券(10.58 +0.95%,诊股),在连涨两日后,市净率又恢复到1以上,但仍站在破净边缘,市净率当前为1.02。

“强大盘弱个股”已成A股新特征。在过去一年,如果投资者只盯着上证指数,或许会对市场情绪反应迟钝,甚至感受不到股价下跌的压力:这不是还在三千点以上么?

是的,上证指数始终在三千点以上,但破净股却在持续扩容,即便大盘一度冲破3400点,这也无法阻止个股下跌的暗流涌动。一定程度上,上证指数对股市的衡量效果已经减弱、甚至部分失真。

最为明显的是,破净股数量在这一年里跟跌不跟涨,大盘涨、破净股难见减少,大盘跌、破净股却快速增长。

据券商中国记者统计,在2017年5月最后一个交易日,上证指数3117.18点,两市破净股共有35只,之后随着大盘开始持续走强,破净股数量在2017年7月底进一步减少至18只,但之后就开始持续增加。

2018年1月,上证指数成功突破3400点,但破净个股并没有没有随之减少,反而在1月底维持在38只水平。

2018年2月,上证指数大跌逾6%,破净股暴增至51只、环比增长34.21%,此时,A股的破净股数量,与2016年熔断底部的53只破净股记录已非常接近。

此后的3个月时间里,不论指数涨跌,破净股数量都延续上升态势:

2018年3月底,上证指数3168.9点,破净个股65只

2018年4月底,上证指数3082.23点,破净个股87只

2018年5月底,上证指数3095.47点,破净个股111只

不难计算出,从2017年5月底的3117.18点到2018年5月底的3095.47点,上证指数一年内下跌了0.7%,但破净个股数量却从35只增加至111只,增幅达到217.14%。

截至最后交易日(6月1日),两市当前有115股呈现破净状态(精确四位小数),已经比2016年的53只破净多出一倍有多。

不过,在上一轮熊市低点的1849.65点(2013年6月25日)位置,A股的破净个股数量曾达到过154只,仍是目前破净数量的1.34倍左右。当然彼时上市公司数量与现在早已不能同日而语。

24股打八折出售,银行地产扎堆破净就行业分布来看,银行依然是A股的第一破净集中营,截至目前,两市共有15只破净银行股,其中有6只银行股市净率不足0.8倍。

在银行板块中,光大银行(3.97 +0.00%,诊股)的破净幅度最大,当前市净率只有0.68倍,市盈率也仅为6.51倍,但年内跌幅并不大。市净率较低的还包括华夏银行(8.34 +0.12%,诊股)、交通银行(6.01 -0.17%,诊股)和民生银行(7.71 +0.65%,诊股),当前市净率分别为0.7倍、0.74倍和0.75倍。此外,浦发银行(10.68 +1.23%,诊股)和中国银行(3.76 -0.27%,诊股)的市净率也不足0.8倍。

紧跟在银行板块之后,房地产与公用事业也是当前的破净股主力板块,分别为12只和11只。采掘和交通运输分别贡献了10只和9只破净股。

在地产板块中,信达地产(4.51 -1.74%,诊股)、首开股份(8.36 +0.00%,诊股)和福星股份(7.82 +0.64%,诊股)的市净率均不足0.75倍,分别达0.72倍、0.72倍和0.74倍,对应的市盈率分别为6.59倍、8.52倍和9.58倍,今年以来股价跌幅分别为17.12%、10.01%和26.46%。

此外,在公用事业中,破净幅度最大的3股是豫能控股(4.00 -0.50%,诊股)、郴电国际(7.18 -1.24%,诊股)和天富能源(5.09 -0.97%,诊股),而在采掘板块中,中煤能源(4.94 +0.41%,诊股)、冀中能源(4.47 +0.22%,诊股)和平煤股份(4.24 +0.95%,诊股)的市净率较低。

就整体破净幅度来看,上述115只破净股中,有58股的市净率低于0.9倍,有24股市净率低于0.8倍(精确至4位小数),同时还有3股的市净率低于0.7倍。

截至目前,A股市净率最低的两只个股,是厦门国贸(8.34 +0.36%,诊股)控股旗下的两家上市公司。

今年以来,厦门国贸累计下跌17.43%,当前市净率为0.62倍,是全市场市净率最低个股,同时市盈率也仅为7.55倍,该股属于商业贸易行业。

同时,厦门信达(7.87 +0.00%,诊股)从年初以来累计下跌21.46%,当前市净率为0.64倍、位居市场第二低,个股市盈率为54.43倍,该股属于电子板块。

除了这两只个股外,当前破净幅度较大的非金融股还包括赣粤高速(4.45 +0.00%,诊股)、华映科技(3.11 -0.64%,诊股)、信达地产和中煤能源,当前市净率分别为0.71倍、0.72倍、0.72倍和0.72倍。

3只券商股距破净不足10%跌幅海通证券上周一度成为“首只破净券商股”,但在连续两天上涨后,海通证券市净率又升至1倍以上。截至周五收盘,海通证券的市净率仅为1.02倍。

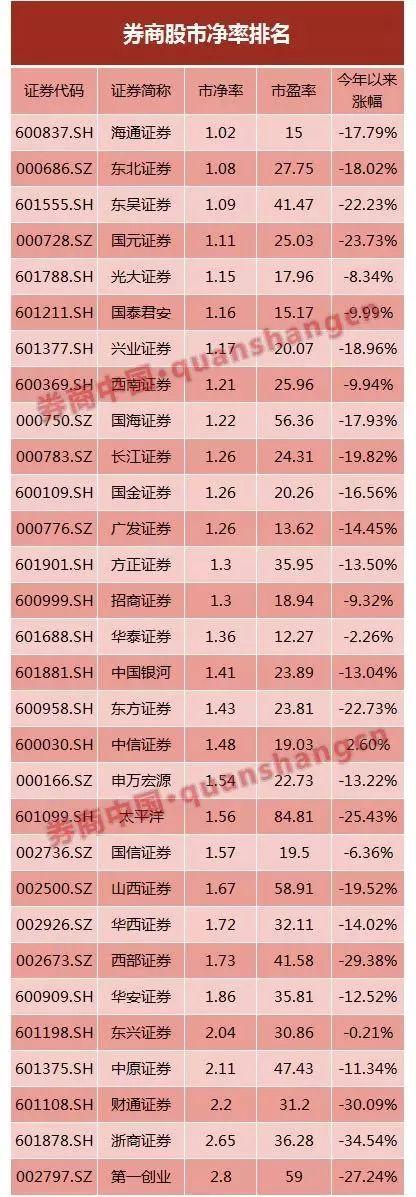

据券商中国记者统计,当前A股暂无破净券商股,但有7只券商股的市净率不足1.2倍,其中有海通证券、东北证券(7.19 +0.42%,诊股)和东吴证券(7.42 +0.68%,诊股)等3只券商股的市净率均不足1.1倍。

就距离破净的跌幅空间来看,海通证券、东北证券、东吴证券等3只券商股,距离破净不足一个跌停板。其中,海通证券只要再下跌2.13%以上就会出现破净,东北证券和东吴证券分别需要下跌7.34%和8.50%会出现破净。

此外,国元证券(8.39 +0.48%,诊股)和光大证券(12.31 +3.27%,诊股)距离破发也只有 10.3%和12.84%的跌幅距离。

随着大盘年内走弱,券商板块的股价表现不够理想,2018年以来,申万二级分类中证券板块平均下跌了16.74%。

具体到个股跌幅,浙商证券(10.88 +3.82%,诊股)、财通证券(12.85 +1.18%,诊股)、西部证券(8.70 +2.11%,诊股)、第一创业(7.13 +6.10%,诊股)和太平洋(2.69 -0.37%,诊股)的年内跌幅均超25%,浙商证券和财通证券的跌幅更是超过30%,而这两只都是2017年才上市的次新股。

数日前,两市有8只券商股被宣布调出指数成分股,也一度引发市场高度关注。

5月27日,上交所宣布调整上证50、上证180、上证380等指数的样本股,中证指数同时宣布调整沪深300、中证100、中证500、中证香港100等指数样本股,该调整将于6月11日正式生效。

此次调整中,上市券商中的光大证券、西南证券(4.17 +0.00%,诊股)、东北证券、国海证券(3.96 +2.06%,诊股)、中原证券(5.44 +1.12%,诊股)、第一创业、海通证券、方正证券(5.96 +1.53%,诊股)等8家券商被调出样本股,仅财通证券1家被调入。

其中,处于第一梯队的券商股海通证券,也被上证50调出样本股范围,让人较为意外。