国君策略:等待宽货币到宽信用的传导

2019-01-08 01:11:09 信息来源:金融界网站发布者:isen点击量:

导读

货币政策释放积极信号,降准利于广义利率下行,短期风险偏好修复或延续。“盈利开始下行+改革等待发力”背景下主线仍未定,抓两头谨慎参与。

摘要

受货币政策释放积极信号影响,市场情绪现修复迹象。元旦之后市场延续弱势,1月4日央行决定在2019年1月15日和25日分别下调金融机构存款准备金率0.5个百分点,共下调1%。在此之前,1月2日央行决定自2019年起将普惠金融定向降准小微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”,1月4日总理在银保监座谈会上表示“要加大宏观政策逆周期调节的力度,进一步采取减税降费措施,运用好全面降准、定向降准工具”,市场情绪初现回升迹象。

降准利于广义利率下行,后续关注重点仍在宽信用效果。根据央行表述,此次降准将释放资金约1.5万亿,加上即将开展定向中期借贷便利操作(TMLF)和普惠金融定向降准动态考核所释放资金,再考虑今年一季度到期中期借贷便利不再续作的因素,净释放长期资金约8000亿元。12月官方制造业PMI49.4%,2016年7月以来首次跌破荣枯线,表明从分子端盈利驱动来看仍在继续承压,另一方面货币宽松尚未显著带动广谱利率的下行。短期来看,降准对于市场影响主要仍来源对市场风险偏好的提振,后续仍需要进一步观察宽货币向宽信用传导的实际效果。

短期风险偏好修复或延续,但仍应保持谨慎。前期我们主要提示了海外市场风险对于A股市场的影响,当前来看有所缓和。但同时我们仍需关注到以下几个方面存在的不确定性:1)1月7日-8日中美将举行经贸问题副部长级磋商,中美在此前商定的90天期限内能够达成经贸协议仍存在者不确定性;2)特朗普关于建设边境墙与美国国会之间的紧张状态仍未改变,近期特朗普表示可以宣布美国进入紧急状态,美国政府关门时间存在进一步延长可能;3)从近期主要经济体PMI数据来看,全球经济动能仍处于进一步弱化趋势之中,其中美国制造业PMI下行显著,降到15个月新低。

“盈利开始下行+改革等待发力”背景下主线仍未定,抓两头谨慎参与。A股市场预期仍将处于反复波动状态,整体仓位上我们仍建议密切跟踪相关风险因素演化,保持谨慎。市场风险偏好修复是在预期反复中展开的,可以从三个方面把握相关投资主线:一是具有防御属性的银行地产低估值龙头股、黄金、公用事业、农林牧渔等,以及高股息个股等领域,二是具有业绩支撑、较高弹性以成长股为主的制造业中TMT,三是稳增长政策对冲与经济转型交叉的新型基础设施建设领域,重点关注5G、人工智能、工业互联网、物联网等。

正文

1.仍应等待宽货币到宽信用的传导

受货币政策释放积极信号影响,市场情绪现修复迹象。元旦之后市场延续弱势,1月4日央行决定在2019年1月15日和25日分别下调金融机构存款准备金率0.5个百分点,共下调1%,上证综指当日上涨2.05%,创业板指上涨2.52%,1月2日~4日上证综指上涨0.84%,创业板指跌0.43%。在此之前,1月2日央行决定自2019年起将普惠金融定向降准小微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”,1月4日总理在银保监座谈会上表示“要加大宏观政策逆周期调节的力度,进一步采取减税降费措施,运用好全面降准、定向降准工具”,市场情绪初现回升迹象。从海外市场来看,2018年12月26日至2019年1月4日标普500回升涨幅为7.69%,MSCI全球指数来看权益类市场正在经历2018年12月调整后的情绪进程。从A50期货指数表现来看,降准带来的情绪修复仍有望继续延续。

降准利于广义利率下行,后续关注重点仍在宽信用效果。根据央行表述,此次降准将释放资金约1.5万亿,加上即将开展定向中期借贷便利操作(TMLF)和普惠金融定向降准动态考核所释放资金,再考虑今年一季度到期中期借贷便利不再续作的因素,净释放长期资金约8000亿元。2011年6月之后进入降准周期中,从12次宣布降准前后市场表现看,市场处于下跌趋势中有7次,实现了月度趋势逆转的有3次,并未显示出较强规律性;12月官方制造业PMI49.4%,2016年7月以来首次跌破荣枯线,表明从分子端盈利驱动来看仍在继续承压,另一方面货币宽松尚未显著带动广谱利率的下行。从以往两次降准来看,均带动了M2的上行,但也表现出时滞拉长,延续性减弱的特征,2018年以来的降准对于M2提振效果显著减弱。短期来看,降准对于市场影响主要仍来源对市场风险偏好的提振,后续仍需要进一步观察宽货币向宽信用传导的实际效果。

短期风险偏好修复或延续,但仍应保持谨慎。前期我们主要提示了海外市场风险对于A股市场的影响,当前来看有所缓和。美国12月非农新增就业31.2万人,远超预期,美联储主席鲍威尔近期公开表态也更加强调政策灵活性,显著缓解了资本市场担忧情绪。国内随着降准的落地,市场关于稳增长政策继续加码加速推进,后续降息预期显著升温,这将有利于风险偏好修复进程。但同时我们仍需关注到以下几个方面存在的不确定性:1)1月7日-8日中美将举行经贸问题副部长级磋商,中美在此前商定的90天期限内能够达成经贸协议仍存在者不确定性;2)特朗普关于建设边境墙与美国国会之间的紧张状态仍未改变,近期特朗普表示可以宣布美国进入紧急状态,美国政府关门时间存在进一步延长可能;3)从近期主要经济体PMI数据来看,全球经济动能仍处于进一步弱化趋势之中,其中美国制造业PMI下行显著,降到15个月新低。

“盈利开始下行+改革等待发力”背景下主线仍未定,抓两头谨慎参与。A股市场预期仍将处于反复波动状态,整体仓位上我们仍建议密切跟踪相关风险因素演化,保持谨慎。从结构上来看,风险偏好弹性与防御性需两手抓,更加看好上证50和中证500在当前市场风格状态下的相对表现。从行业层面来看,经济下行担忧与政策对冲力度加大预期共存;从景气周期角度看,资源周期板块景气高点预计将在明年一季度见到,周期板块更多体现为政策驱动式的博弈性机会,消费板块景气高点已于2018年三季度出现,预计景气的拐点的出现至少需等待两个季度。市场风险偏好修复是在预期反复中展开的,可以从三个方面把握相关投资主线:一是具有防御属性的银行地产低估值龙头股、黄金、公用事业、农林牧渔等,以及高股息个股等领域,二是具有业绩支撑、较高弹性以成长股为主的制造业中TMT,三是稳增长政策对冲与经济转型交叉的新型基础设施建设领域,重点关注5G、人工智能、工业互联网、物联网等。

2.周度市场表现

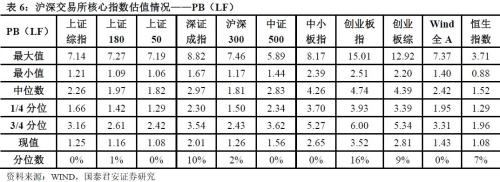

3.估值情况

来源为金融界股票频道的作品,均为版权作品,未经书面授权禁止任何媒体转载,否则视为侵权!